Instant Payments sind in aller Munde, ganz sicher einer DER Payment Trends 2022. In diesem Artikel möchten wir mit RTP eine Bezahlmethode vorstellen, die sozusagen mit im Gepäck ist, wenn die Voraussetzungen für Instant Payments geschaffen werden.

Aktuelle Info: Am 12.05. fand unser letztes Webinar zu Self-Checkout & Payment statt! Im kostenfreien Webinar haben wir Ihnen einen Überblick, wie Instant Payments in Zeiten von Self-Checkout & Co. eingesetzt werden können, gegeben und erklärt, welche speziellen Herausforderungen sich dabei stellen. Gerne senden wir Ihnen die Aufzeichnung zu!

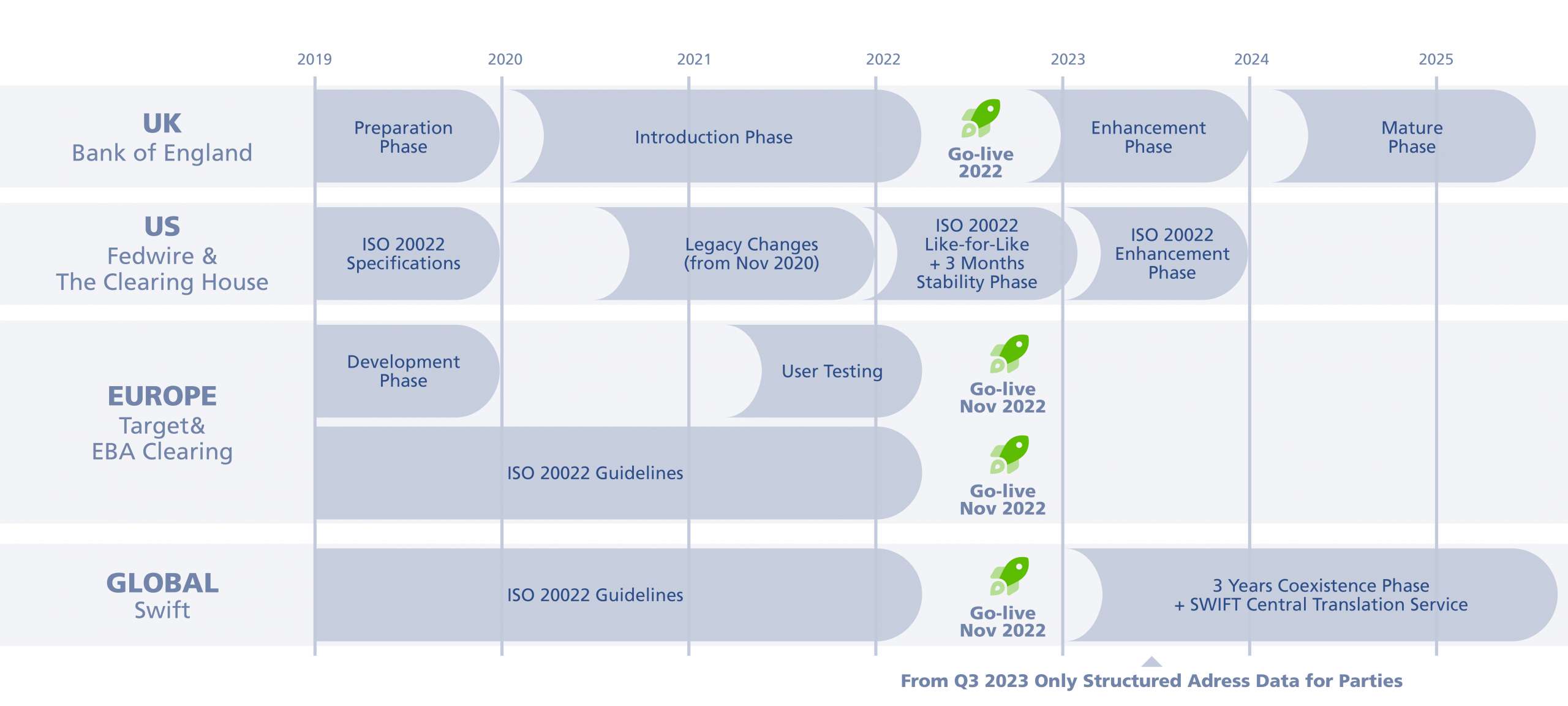

ISO 20022 – Deadline approaching

Die Einführung der ISO 20022 läuft seit Jahren. Ein erster Schritt war die Einführung von XML basierten SEPA Überweisungen. Ein weiterer Schritt ist die Einführung von Instant Payments. Regulatorisch gefordert ist die Aktivierung der ISO 200 0 22 Funktionen im November 2022:

Auch wenn es (noch) keine harte regulatorische Vorgabe gibt – SWIFT stellt sein System um. Und ISO 20 0 22 ist die Basis für Instant Payments. Diese wiederum werden von der EU gefordert und gefördert. Noch nicht in letzter Konsequenz aber der folgende Satz lässt kaum Zweifel am zukünftigen Vorgehen seitens der EU:

Somit sind die Eckpfeiler gesetzt – niemand zweifelt ernsthaft daran, dass ISO 20 0 22 die technische Grundlage für Transaktionen im Zahlungsverkehr bilden wird.

RTP im Gepäck

RTP ist kein Zahlungssystem, sondern ein Messaging-Protokoll, mit dem Zahlungen ausgelöst werden sollen. Die Grundlage dafür bilden die PAIN (PAyment INitiation) Messages, deren Aufbau wiederum in der ISO 20 0 22 beschrieben ist. Somit ist RTP mit all seinen Vorteilen und all seinen Zusatzfunktionen mit im Gepäck der Umstellung auf ISO 20 0 22.

Klartext: Wer die ISO 20 0 22 korrekt und vollumfänglich implementiert, schafft sich gleichzeitig die Grundlage für ein auf Instant Payments basierendes Zahlungssystem. Natürlich funktioniert RTP auch mit klassischen Überweisungen – die Magie passiert aber, wenn RTP und Instant Payments zusammen genutzt werden. Alles passiert sofort. Der Händler hat SOFORT sein Geld – auf seinem Konto und kann SOFORT darüber verfügen. Der Kunde hat SOFORT die Quittung zu seiner Ware. Der Kontostand des Kunden ist SOFORT aktualisiert. So wird hier auch keine Zahlungsgarantie mehr benötigt, denn: die Zahlung ist bereits erfolgt.

Die Usability entscheidet

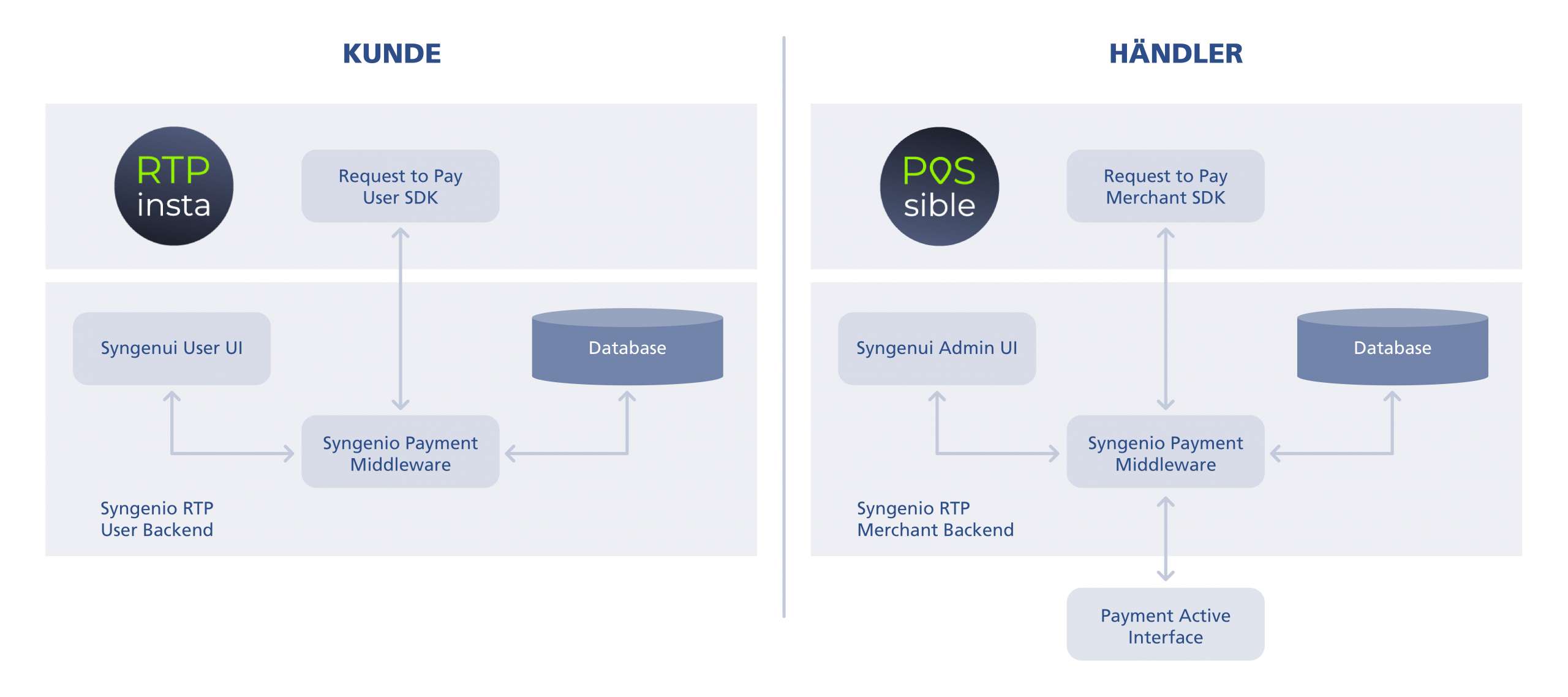

Dass der Erfolg einer Zahlungsmethode am Ende durch die Akzeptanz beim Endkunden entschieden wird, ist keine Neuigkeit. Dies gilt natürlich auch für RTP. Sowohl im B2B Bereich, mit Unternehmen als Endkunden, als auch am POS beim täglichen Einkauf. Für beide Methoden gilt, dass die Implementierung eine Optimierung gegenüber dem Status quo darstellen muss. Für B2B Kunden bedeutet dies z.B. eine nutzerfreundliche Integration in die bestehende Applikationslandschaft, beispielsweise in Form eines SDK oder über Plugin-Module. Neben dem bereits angesprochenen Aspekt des sofortigen Geldflusses können so Prozesse im Unternehmen verschlankt und verbessert werden.

Am POS muss sich das Bezahlverfahren mit bestehenden Kontaktloslösungen wie Kartenzahlungen und Apple Pay messen lassen. Wenn wir den Blick ins europäische Umland richten, gibt es bereits einige Bezahllösungen, die einen mindestens RTP-ähnlichen Aufbau haben. Bluecode, Swish, iDeal und Bizum sind Beispiele hierfür. Ein Key Learning ist, dass es darauf ankommt, wer wen scannt! Die Lösungen, bei denen der Kunde einen Barcode des Händlers scannen muss, setzen sich eher langsam durch. Ist die Lösung analog zu RTP aufgebaut – der Händler scannt den Barcode des Kunden – sorgt dies für einen schnelleren Bezahlablauf und einen höheren Kundenkomfort. Der folgende Vergleich veranschaulicht dies:

Variante Kunde scannt Händler: Der Kunde entsperrt sein Handy, öffnet die App, sucht den Scan Button, scannt den Barcode des Händlers, gibt die Transaktion frei.

Variante Händler scannt Kunde: Händler startet den Zahlvorgang, Kunde hält sein Handy an den Scanner und bestätigt. Fertig.

In der letzteren Variante sind auf Kundenseite deutlich weniger Schritte durchzuführen. Weniger Schritte = höherer Durchsatz = höherer Umsatz.

Also ein Selbstläufer…

RTP hat das Potential, sich als zusätzliche Zahlungsmethode zu etablieren. Die genannten Abhängigkeiten sind vorhanden – die Umstellung auf ISO 20 0 22, die Gebühren der Instant Payments, die bisher fehlende Akzeptanz für derartige Bezahlmethoden in Deutschland.

Auf der anderen Seite – ISO 20 0 22 kommt sowieso und umfasst weit tiefergehende Umstellungen. RTP ist da eher einfach mit im Gepäck und setzt auf ohnehin zu implementierende Infrastrukturen auf. Die Gebühren werden von der EU geregelt (s.o.).

Die Akzeptanz wird sich also an der Usability der angebotenen Lösungen und dem Willen der Markteilnehmer, die Vorteile von RTP zu nutzen, entscheiden.